Рефинансирование ипотеки — это оформление нового кредита взамен прежнего, чтобы снизить процентную ставку или изменить другие условия кредитования. Полученными в новом банке деньгами заемщик полностью гасит старую ипотеку и в дальнейшем взаимодействует уже со вторым кредитором.

Чтобы разобраться в нюансах оформления налогового вычета после рефинансирования, нужно хорошо представлять себе, как устроен механизм возврата налогов. Поэтому для начала мы кратко расскажем о нем. Если вы понимаете, как работает вычет, можете сразу перейти к сути дела.

Что такое налоговый вычет с процентов по ипотеке

Вычет за уплаченные по ипотеке проценты — это отдельный вид имущественного налогового вычета, позволяющий вернуть 13% суммы, которую заемщик выплатил банку за пользование кредитом. Возврат происходит из уплаченного ранее налога на доходы физических лиц (НДФЛ).

Важное условие для получения вычета за проценты — кредит должен быть целевым, а не потребительским. Это значит, в договоре должно быть указано, что заем выдан именно на покупку недвижимости.

Вычет положен, если деньги фактически потрачены на:

- покупку жилья: дома, квартиры, долей в них;

- индивидуальное жилищное строительство;

- приобретение земельных участков, на которых будет строиться или уже стоит жилой дом;

- рефинансирование кредитов, ранее выданных на перечисленные цели.

То есть если вы взяли квартиру в ипотеку, которая предназначена как раз для покупки жилья, вы имеете право на вычет. А если недвижимость куплена на обыкновенный розничный кредит, налоговая вам откажет.

При этом основной налоговый вычет в размере 2 млн рублей можно получить и в случае, если жилье куплено на потребительский кредит.

Оформить вычет могут налоговые резиденты РФ, имеющие официальный доход, облагаемый по ставке 13%. Разумеется, кредит должен быть получен в России.

Другие нюансы получения регламентированы в статье 220 Налогового кодекса.

Размер вычета

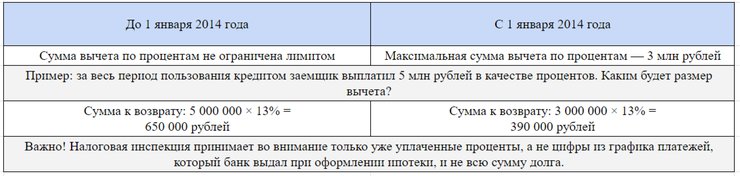

Величина компенсации зависит от того, когда у заявителя возникло право собственности на недвижимость: до 1 января 2014 года или после. Таблица ниже показывает разницу между двумя этими случаями.

У тех, кто покупал новостройку по ДДУ, право на вычет появляется с момента подписания акта приема-передачи квартиры. А у тех, кто взял «вторичку», — после оформления объекта в собственность. Но сразу подать документы на возврат налога ни те ни другие не могут.

Это будет возможно только в следующем налоговом периоде (календарном году).

При этом в случае с новостройками нужно учитывать, когда именно произошла приемка квартиры. Те, кто принял жилье до начала 2022 года, могут приложить к декларации только акт приема-передачи. Тем, кто сделал это позже, придется сначала оформить объект в собственность — без этого декларацию не рассмотрят.

1. Иван купил квартиру в ипотеку на вторичном рынке в 2020 году и оформил право собственности на нее в 2021-м. Первую декларацию в налоговую он сможет подать в 2022 году — за 2021-й.

2. Алексей купил квартиру в ипотеку по договору долевого участия в 2017 году. Акт приема-передачи они с застройщиком подписали в 2019-м. Право собственности на объект Алексей пока так и не оформил. Но он все равно может получить вычет, т. к. принял квартиру до вступления в силу поправок.

3. Игорь тоже взял ипотеку и вложился в новостройку. ДДУ он заключил в 2019 году, акт приема-передачи подписали в 2022-м. Право собственности на квартиру он оформил в 2023-м. Первую декларацию в налоговую Игорь может подать в 2023 году — за 2022-й.

Есть ли у вычета за проценты срок давности

Срока давности у этого вычета нет. Оформить его можно, даже если вы закрыли ипотеку несколько лет назад и уже продали жилье. Но тут важно помнить о так называемом правиле трех лет: вернуть налог можно только за три предыдущих года.

В 2023 году можно подать декларацию за 2020, 2021 и 2022 годы при условии, что в это время у заявителя был доход, облагаемый по ставке 13%.

Выплаченные ранее проценты, которые не попадают в этот трехлетний период, не сгорают. Они тоже могут быть зачтены. Для этого в декларацию нужно включить все проценты с момента оформления ипотеки и до 31 декабря того года, в котором вы ее подаете.

Пенсионеры имеют право подать декларацию за четыре прошедших года, то есть в нашем примере — за 2019–2022 годы.

Сколько раз можно получить вычет

Воспользоваться вычетом за проценты по ипотеке можно только один раз и только по одному объекту. Поэтому перед подачей декларации подумайте, стоит ли оно того. Если ипотека погашена быстро, лучше не заявлять свое право на возврат. «Добрать» лимит на другой ипотеке уже не получится, а ведь процентов по ней вы можете выплатить больше.

Алиса взяла ипотеку на квартиру и позже оформила вычет за проценты — их сумма составила 1 млн рублей. Ей вернули 13%, то есть 130 тыс. рублей, или одну треть от положенного лимита (390 тыс. с 3 млн).

Вскоре после этого Алиса полностью выплатила жилищный кредит. Через пять лет она взяла ипотеку на строительство дома. Получить вычет за уплаченные по этому кредиту проценты она не сможет, даже несмотря на то, что ее лимит не исчерпан.

Что важно при рефинансировании ипотеки

По закону перекредитование не лишает заемщика прав на налоговый вычет за проценты по ипотеке (письмо Минфина России от 18.11.2011 № 03-04-05/7-910, письмо УФНС России по г. Москве от 05.03.2012 № 20-14/19133@). В этом случае процесс будет регламентирован пп. 4 п. 1 ст. 220 Налогового кодекса России.

Однако есть ситуации, в которых владелец жилья может потерять право на вычет по процентам. Об этом важно знать, чтобы верно оформить документы.

Момент № 1. Рефинансировать первоначальную ипотеку можно сколько угодно раз. Главное, чтобы между всеми кредитами прослеживалась четкая связь: в договоре были указаны цель — покупка конкретного объекта, а также номер и дата заключения предыдущего кредитного договора. Если такой строки в документе нет, вычет получить не удастся.

Момент № 2. У банка, в котором вы рефинансируетесь, должна быть лицензия Центробанка. Ранее в статье 220 НК РФ говорилось, что вычет можно получить только по кредиту, который рефинансирован в банке. На этом основании налоговая отказывала тем, кто переоформил заем в организациях без банковской лицензии. Это, например, могло быть АИЖК, которое рефинансировало кредиты закрывающихся банков.

В 2020 году это ограничение из налогового кодекса убрали. Теперь вычет без проблем могут получить участники специальной программы помощи заемщикам в трудной жизненной ситуации, чьи кредиты рефинансирует АО «Дом.РФ». Однако для всех остальных заемщиков правила остаются прежними: рефинансировать ипотеку без потери вычета можно только в банке с лицензией.

Момент № 3. Сумма нового кредита не должна превышать размер остатка по старому. Если такое случилось, вычета вас не лишат, но сумма к возврату будет меньше, чем вы ожидаете.

В этом случае ИФНС применит специальный коэффициент и рассчитает сумму возврата пропорционально остатку долга в первоначальном кредите.

Рассмотрим пример:

Сергей купил квартиру, оформив ипотеку на 2 млн рублей в банке № 1. Спустя несколько лет он рефинансировал кредит в банке №2, получив на руки 2,5 млн рублей. Остаток непогашенного долга в день заключения договора рефинансирования составлял 1,7 млн рублей.

Подавая декларацию на вычет с уплаченных процентов, Сергей подсчитал: сумма процентов в банке № 1 — 300 тыс. рублей, в банке № 2 — 700 тыс. рублей, то есть всего как проценты выплачен 1 млн рублей.

В декларации 3-НДФЛ он запросил налоговый вычет, исходя из этой цифры. Сергей предполагал, что ему вернут 130 тыс. рублей (1 000 000 × 13%). Но налоговая, увы, одобрила меньшую сумму.

Причиной стал тот самый коэффициент, который рассчитывается путем деления суммы первого кредита на сумму второго.

1. 1 700 000 : 2 500 000 = 0,68. Вот он, поправочный коэффициент.

2. Сумма уплаченных процентов в банке № 2: 700 000 × 0,68 = 476 000 рублей.

3. Налоговый вычет с процентов по ипотеке составит: 300 000 + 476 000 = 776 000 рублей. Именно такую сумму одобрит ФНС.

4. К возврату Сергей получит: 776 000 × 13% = 100 880 рублей.

В общем, рефинансирование ипотеки — не такой простой процесс, как кажется на первый взгляд. Если в будущем вы планируете воспользоваться вычетом за проценты, обязательно проследите, чтобы заемщиком выступал лицензированный банк, между кредитными договорами прослеживалась четкая связь, а сумма новой ипотеки не превышала остаток долга по старой.

Внимательно читайте документы: если в них есть описанные выше подводные камни, от сделки лучше отказаться и попробовать получить одобрение в другом банке.